副業できない学校教員こそ、ふるさと納税をやるべき【やらなきゃ損】

ふるさと納税の仕組みとやり方をまとめました。

ふるさと納税は寄附のこと

ふるさと納税は、制度上は住民税の寄附金税額控除をバージョンアップしたものです。

ほんとーーーーにざっくり言うと、寄附金税額控除っていうのは

どこかに寄附をしてくれたら、

「寄附してくれてありがとう!」ってことで、

あなたが本来納めなきゃいけない税金をちょっと減らしてあげますよ(≒控除しますよ)

っていう制度のこと。

なんでこんな制度があるのか?というと、寄附って”良いこと”だから。みんなにもっともっと寄附活動をしてもらうための制度です。

その寄附金税額控除をバージョンアップした制度として2008年に創設されたのがふるさと納税。

都道府県や市区町村に対して寄附をしてくれたら、

「寄附してくれてありがとう!」ってことで、

あなたが本来納めなきゃいけない税金(住民税)をもっと減らしてあげますよ(≒控除しますよ)

これがふるさと納税の本質です。

ここで、「納めなきゃいけない税金」って何のこと?住民税だけなの?とかいろいろ気になるかもしれないので、税金についてちょっとだけくわしく説明します。

ふるさと納税をすると所得税・住民税が少なくなる

ふるさと納税で控除される(=納めなきゃいけない税金をちょっと減らしてもらえる)のは所得税と住民税。

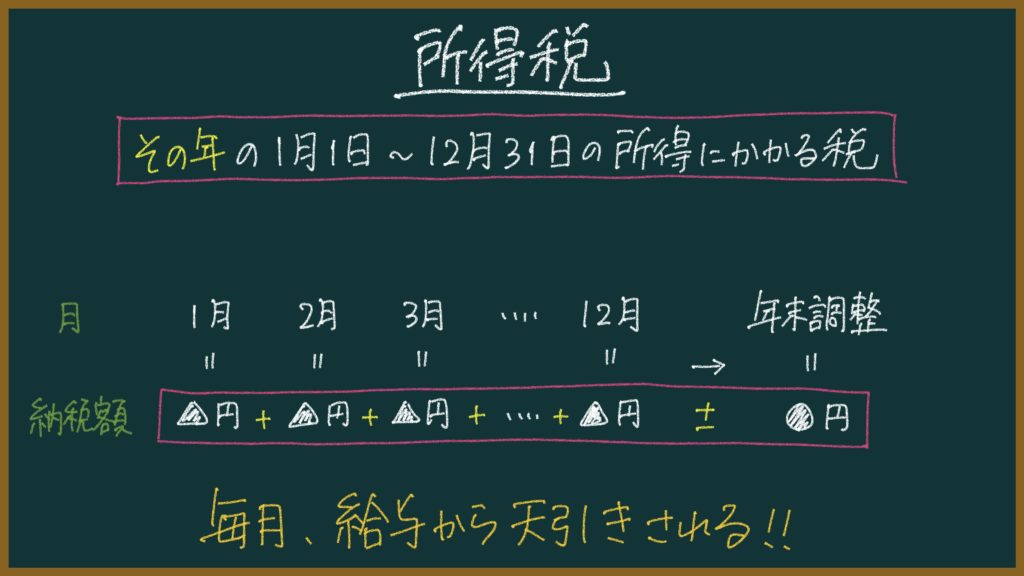

所得税っていうのは、「1/1〜12/31にこれだけの所得があったのね。じゃあ○○円、国に税金を納めてね。」っていう税のこと。

教員だったら毎月(1月〜12月)の給料から天引きされているし、個人事業主だったら翌年の3/31までに納めることになっています。

一方、

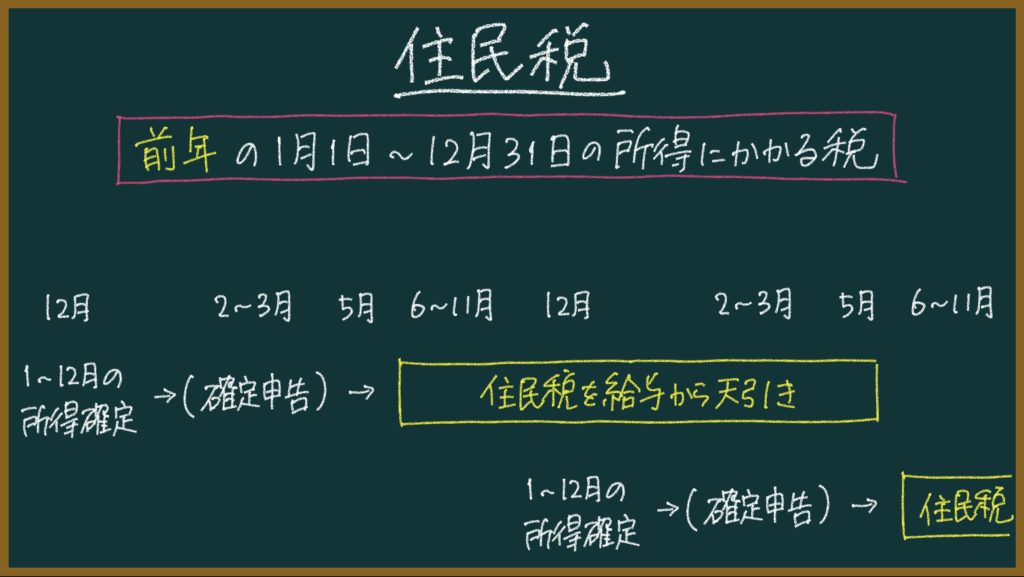

住民税っていうのは、「1/1〜12/31にこれだけの所得があったのね。じゃあ●●円、都道府県と市区町村に税金を納めてね。」っていう税のこと。

教員だったら毎月(6月〜5月)の給料から天引きされているし、個人事業主だったら6月以降4回払いで納めることになっています。

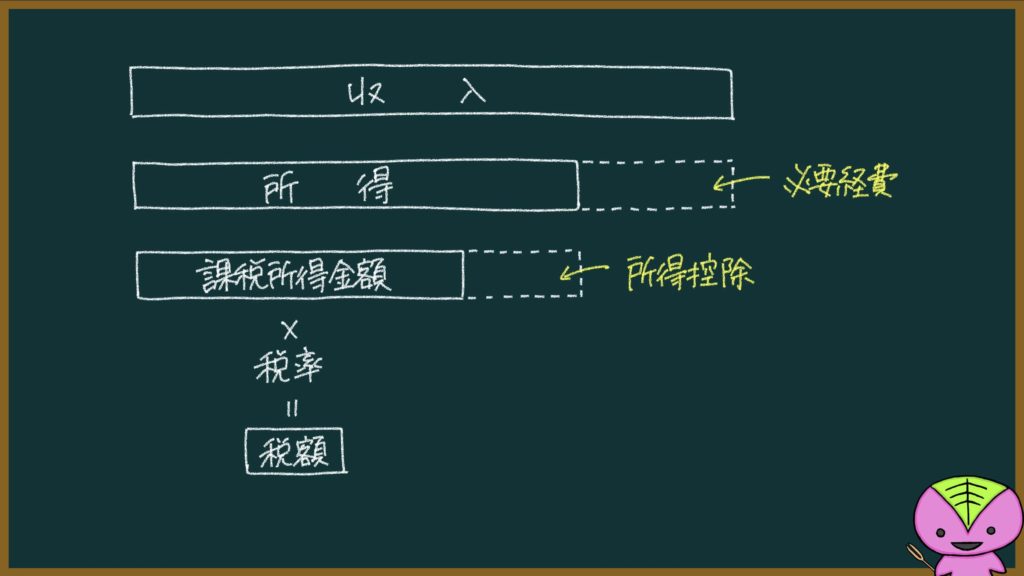

所得税と住民税の額の決まり方

ふるさと納税の仕組みを理解するうえで重要なのが「1/1〜12/31にこれだけの所得があったのね。じゃあ○○・●●円」の部分。

納める税金額がどうやって決まるのか?

ほんとーーーーにざっくり説明すると、こんな流れです。

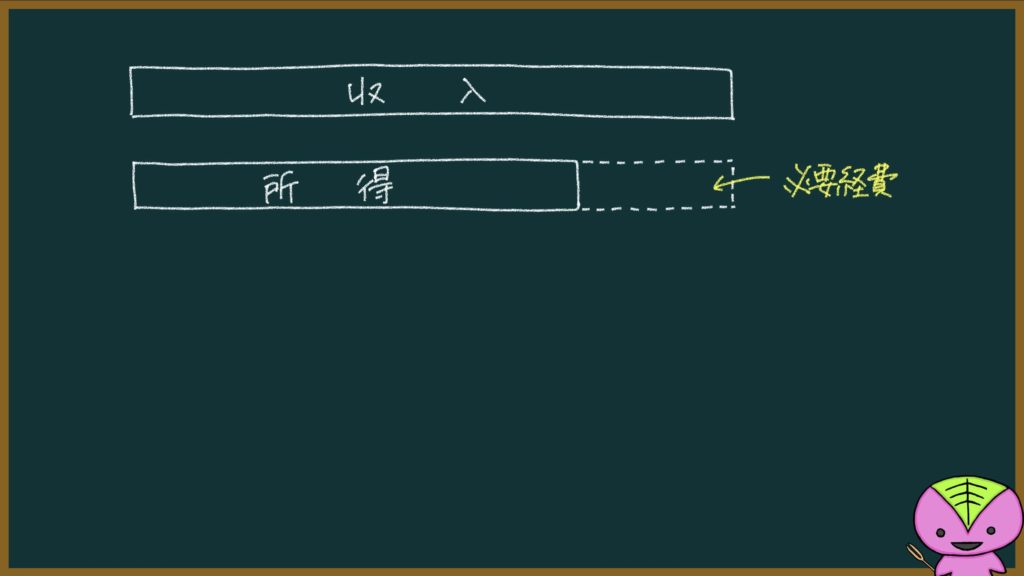

入ってきたお金が「収入」。例えば100円のパンを100個売ったら、10,000円の収入です。

この収入から、収入を得るためにかかった経費(必要経費)の分を引いたのが「所得」。

例えば100円のパンを売るために材料費などが50円かかっていれば、必要経費は5,000円なので、所得は5,000円です。

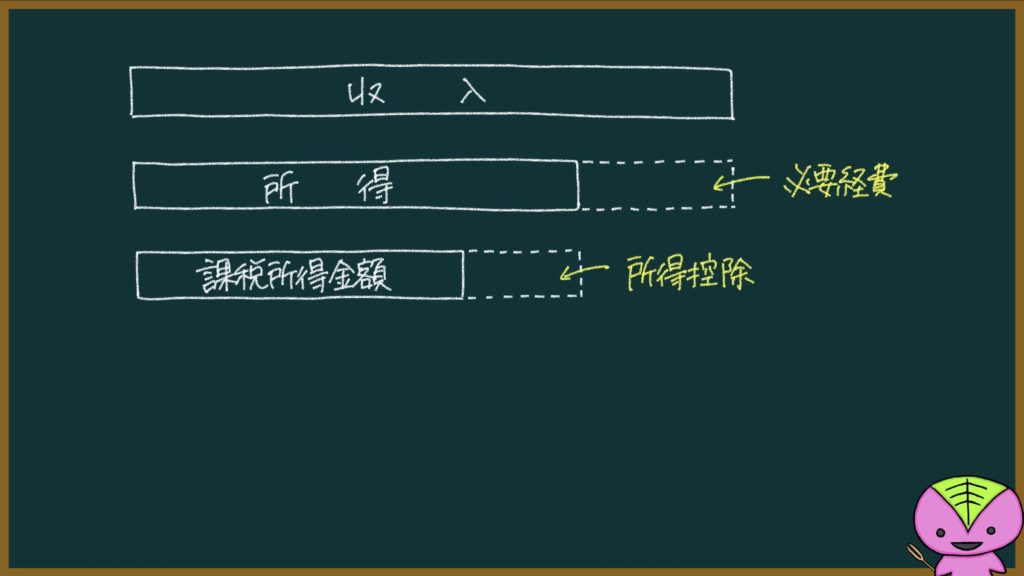

この所得から、その人がどれだけ税を負担する力を持っているか?に応じて(=担税力に応じて)一定の金額を差し引きます。

この差し引かれる部分のことを「所得控除」と言います。

所得から所得控除を差し引いたのが「課税所得金額」です。

この金額によって所得税と住民税の額が変わります。(厳密に言うと、所得税と住民税の「所得割」の額)

※「所得税の所得控除」と「住民税の所得控除」は額が異なるものもあるので、「所得税の課税所得金額」と「住民税の課税所得金額」は異なる。

そして、課税所得金額に税率を掛けることで、所得税額と住民税額がそれぞれ決まります。

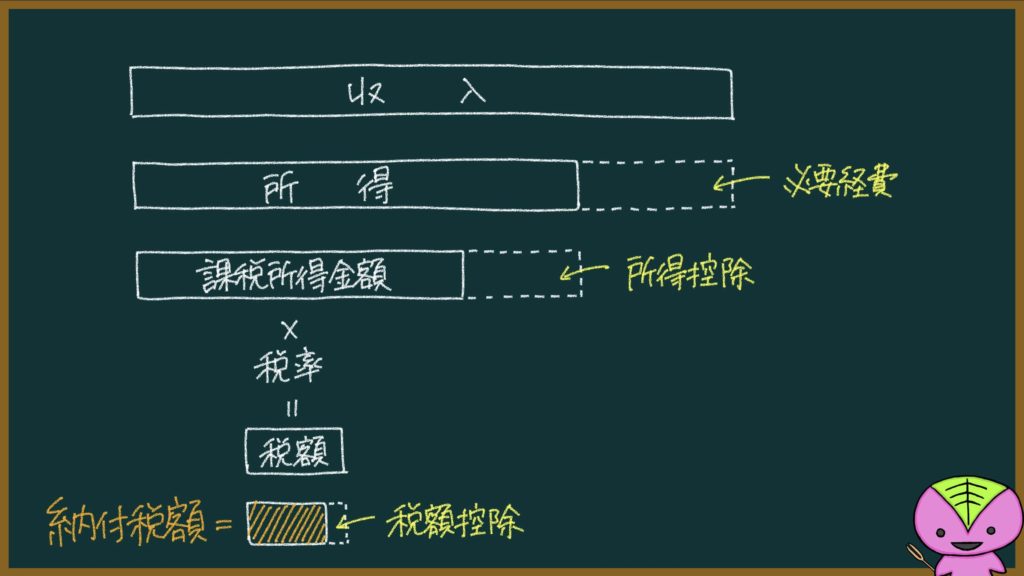

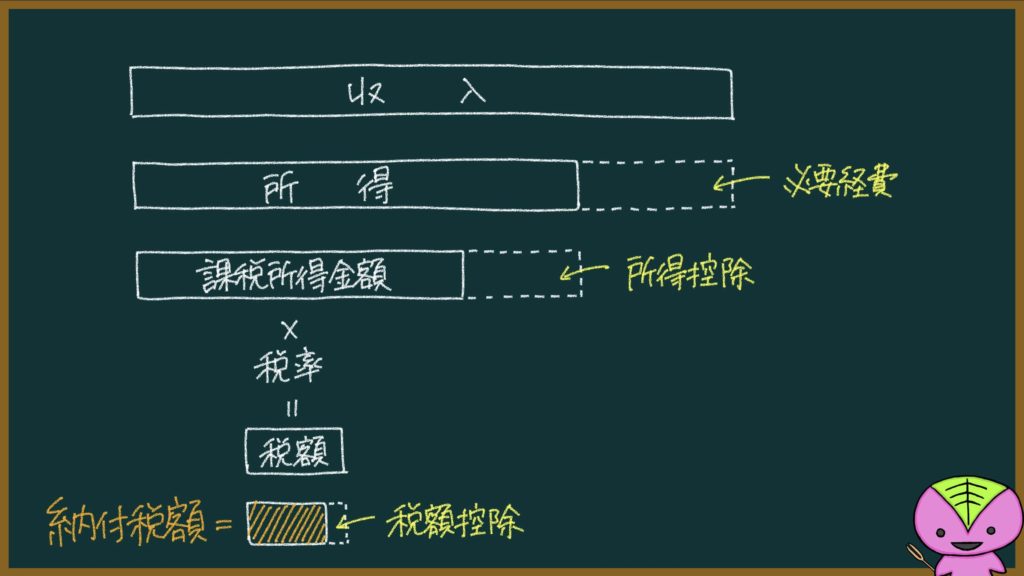

ここからさらに「税額控除」という控除が適用されることもあります。

税額から税額控除を差し引いて、納付税額が決まります。

とにかく、ふるさと納税をすると「控除」される額が増えてお得だよ!ってことがわかればOKです。

ただ、もうちょっとくわしく知りたい!って人もいると思うので、もうちょい突っ込んで説明をします。

控除とは

控除っていうのがわかりにくいんですよね。

これもほんとーーーーにざっくり説明すると、「何かしら理由がある場合、本来納めなきゃいけない税金をちょっと減らしてあげますよ」っていうことです。

控除の中には所得控除っていうのがあります。

この所得控除は15種類・大きく2つ(物的控除、人的控除)に分類されます。(「ふーん」でOK)

物的控除=何らかの支出や損失が発生した場合の控除

| 雑損控除 | 災害や盗難などで資産に損害を受けた時 |

|---|---|

| 医療費控除 | 医療費を支払った時 |

| 社会保険料控除 | 社会保険料を支払った時 |

| 小規模企業共済等掛金控除 | 小規模企業共済等掛金を支払った時 |

| 生命保険料控除 | 生命保険料を支払った時 |

| 地震保険料控除 | 地震保険料を支払った時 |

| 寄附金控除(所得税のみ適用) | 寄附金を支払った時 |

人的控除=支出や損失はなかったけど、その人の性質に応じて行われる控除

| 障害者控除 | 障害者の場合 |

|---|---|

| 寡婦控除 | 寡婦の場合 |

| ひとり親控除 | ひとり親の場合 |

| 勤労学生控除 | 勤労学生の場合 |

| 配偶者控除 | 控除対象配偶者がいる場合 |

| 配偶者特別控除 | 配偶者が特定の条件を満たした場合 |

| 扶養控除 | 控除対象扶養家族がいる場合 |

| 基礎控除 | 合計所得金額が一定額以下の場合 |

※所得税で控除される額と住民税で控除される額は異なることが多い。

寄附金控除とは

寄附金控除ってのが、ふるさと納税と関係する部分です。これはつまり、

どこかに寄附をしてくれたら、

「寄附してくれてありがとう!」ってことで、

あなたが本来納めなきゃいけない税金をちょっと減らしてあげますよ(≒控除しますよ)

っていう意味。

ただ、この寄附金控除ってのは所得税にしか適用されません。

とは言っても、寄附をしても住民税では控除されないのか?って言ったらそんなことはありません。

住民税の場合は「所得控除」ではなくて「税額控除」っていう方法で控除が行われます(寄附金税額控除)。

つまるところ、

どこかに寄附をしてくれたら、「寄附してくれてありがとう!」ってことで、あなたが本来納めなきゃいけない

- 所得税は所得控除で

- 住民税は税額控除で

どっちもちょっと減らしてあげますよ

ってことです。

これが、ふるさと納税の根本にある制度。

ふるさと納税は住民税の寄附金控除をパワーアップしたもの

ふるさと納税は、住民税の寄附金税額控除をパワーアップしたものです。

都道府県や市区町村に対して寄附をしてくれたら、

「寄附してくれてありがとう!」ってことで、

あなたが本来納めなきゃいけない住民税をもっと減らしてあげますよ(≒控除しますよ)

各自治体からしたら、寄附してくれる人がいるんだったら「うちに寄附して!お願いしますっっっっっっっ!」って感じですよね。

だから、「寄附してくれたらこんな良いもの(特産品)をプレゼントしますよ!」ってアピールし始めたわけです。

これがふるさと納税で返礼品がもらえる仕組み。自治体が勝手に始めたわけです。

ふるさと納税がお得な理由

ここからが大事なところ。

普通の「寄附金」の場合、寄附金額の”一部”が所得税と住民税から控除されますが、

ふるさと納税の場合、原則として寄附金額の”全額”が所得税と住民税から控除されるんです。

普通の「寄附金」の場合、納めなくてよくなる金額は以下の通り。

| ①所得税からの控除 | (寄附金額-2,000円)×所得税の税率 |

|---|---|

| ②住民税からの控除 | (寄附金額-2,000円)×10% |

※最も基本的な部分だけ載せています。詳しくは国税庁のHPで。

いきなり2,000円っていう数字が出てきたけど何これ!?って感じかもしれませんが、これは「そもそも2,000円以上の寄附をしないと控除されませんよ」ってことです。

「50円寄附しました!」みたいな超少額の寄附も対象にしたら面倒ですもんね。(ちなみに、緑の羽募金で2,000円を超えて募金=寄附したら、寄附金控除の対象になります)

ふるさと納税の場合、普通の「寄附金」の場合(①②)に加えて、納めなくてよくなる金額がさらにアップします(③)。

| ①所得税からの控除 | (ふるさと納税額-2,000円)×所得税の税率 |

|---|---|

| ②住民税からの控除 | (ふるさと納税額-2,000円)×10% |

| ③住民税からの控除(特例分) | (ふるさと納税額 – 2,000円)×(90%-所得税の税率) ※特例分が住民税所得割額の2割を超えない場合 |

※最も基本的な部分だけ載せています。詳しくは総務省のHPで。

むっちゃわかりにくい感じがしますが、実はそんな難しくないです。

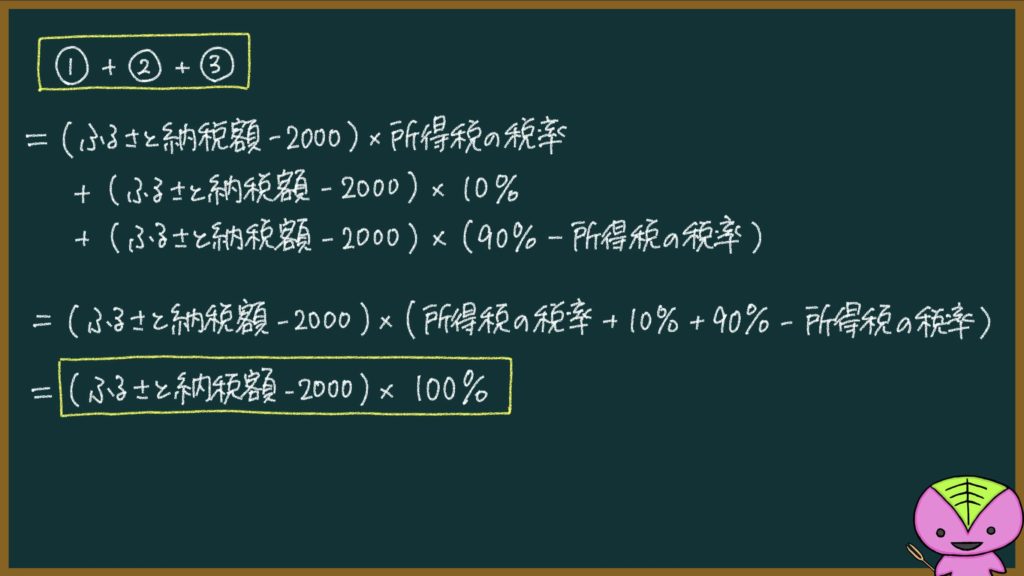

①+②+③を計算すると(式を簡単にすると)、

所得税と住民税からの控除=(ふるさと納税額-2,000円)×100%

となります。

つまり、ふるさと納税をすると、納めなくてよくなる金額=「ふるさと納税額-2,000円」になるよってこと。

これが、「ふるさと納税の場合、原則として寄附金額の”全額”が所得税と住民税から控除される」の意味するところです。

とにかく!ふるさと納税は普通の「寄附金」の場合と違って超お得だよ!ってことです。

ただし!!!!!!!!!

これだと、「ふるさと納税しまくれば超お得じゃん!自分が本来納めなきゃいけない税金の額と同じ分だけふるさと納税すれば、税金を納めなくて良くなるってことでしょ!」って思う人が出てきます。

ってことで、ふるさと納税額が全額控除になるには条件があるのです。それが、さっきの表の※の部分。

| ③住民税からの控除(特例分) | (ふるさと納税額 – 2,000円)×(90%-所得税の税率)

※特例分が住民税所得割額の2割を超えない場合 |

|---|

もしこの特例分が住民税所得割額の2割を超える場合は、計算式が

(住民税所得割額)×20%

になってしまいます。こうなると、「ふるさと納税額-2,000円」の全額が控除されるわけではなくなってしまうので、むしろ損!になってしまいます。

じゃあふるさと納税額の上限ってどれくらいなの?ってのが気になるわけですが、残念ながら

ふるさと納税額の上限を正確に知るのは困難

です。っていうか無理です。

というのも、そもそも1/1〜12/31の自分の所得が確定しないと、自分に適用される「住民税所得割額の2割」は決まらないから。

そして、ふるさと納税は、その年の所得が確定する12/31までにやらなきゃいけないから。

「住民税所得割額の2割」がいくらになるかわからない状態で、「だいたいこれくらいじゃろ!」って見当をつけてやる…ってのがふるさと納税なんです。

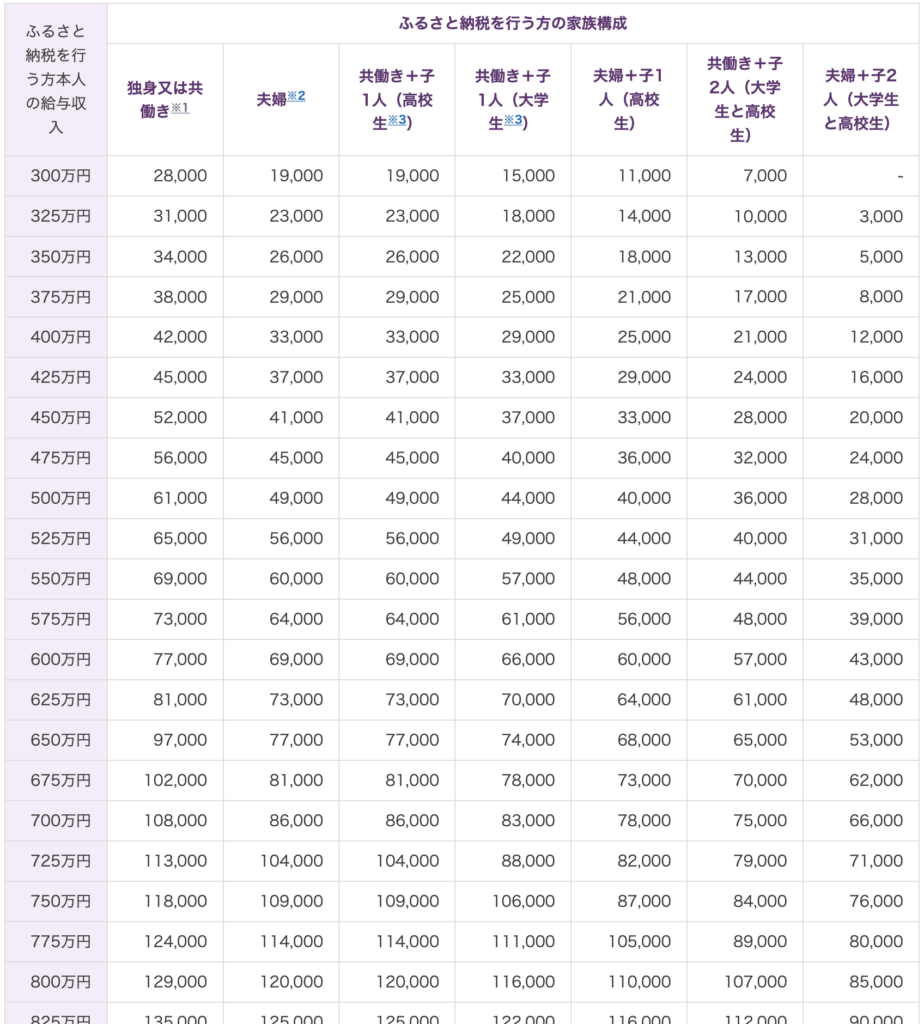

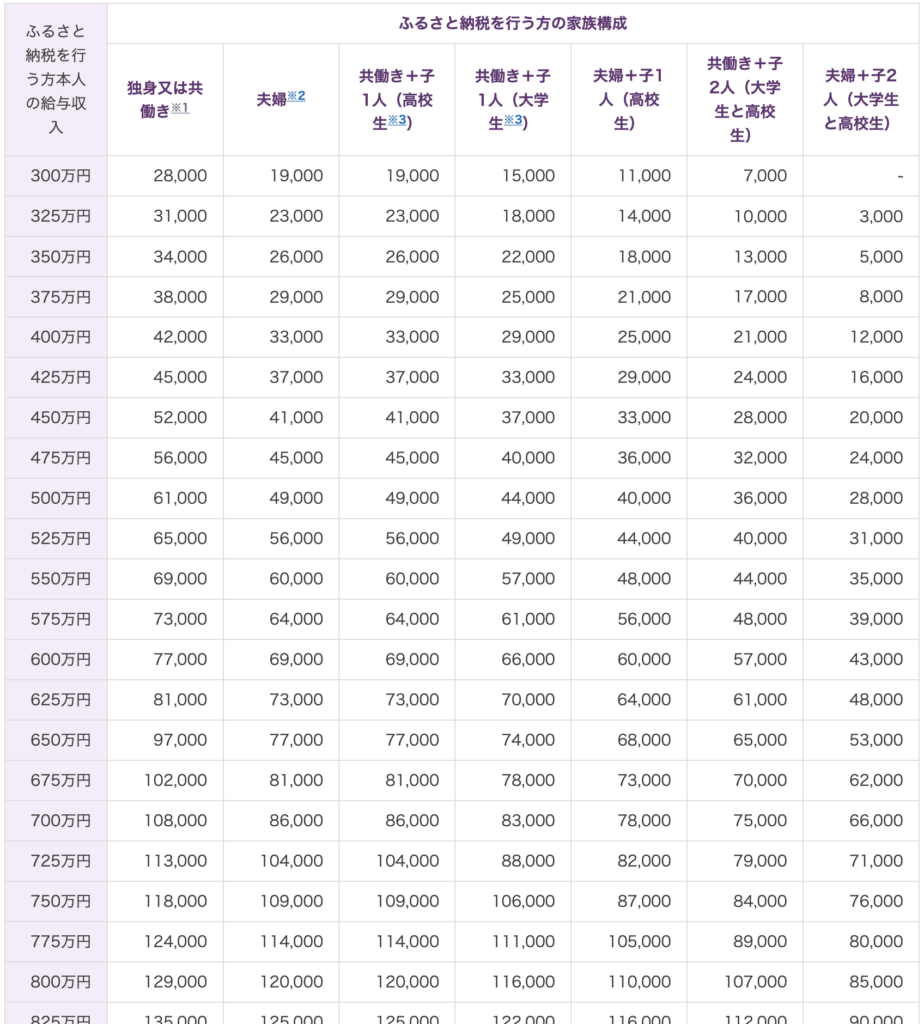

ってことで、総務省は目安(=年間上限の目安)を用意してくれています。

「あなたの場合だいたいこれくらいの金額が控除されるはずだから、あなたがふるさと納税をするんだったらこれくらいの金額までにした方がいいですよ」っていう目安。

これがその目安です。親切ですね。

ふるさと納税のやり方

期限は12/31

ふるさと納税は、毎年12/31が期限です。

1/1〜12/31の期間中に行ったふるさと納税の額によって、その年の所得税・住民税をどれだけ少なくできるかが決まるという仕組み。

つまり、翌年の1/1からはまた新しい「ふるさと納税期間」が始まるので、「初めてふるさと納税をやってみようと思っているのよ、おほほ」って人は12/31までにやるべしってこと。

「そんなに慌ててやりたくないわ」って人は来年の1/1まで待てばいいけど、そうしたら今年はふるさと納税のメリットを受けられなくなります。

初めての人でもふるさと納税は1時間もかからずにやることができるから、思い立った時にさっさとやってしまった方が良いです。

では、ここからは「よし!やるぞ!!」って人向けに、ふるさと納税のやり方(流れ)を7ステップで説明します。

- 自分の上限額の目安を知る

- 仲介サイトを決める

- どの自治体に寄附するかを決める

- 寄附をする(商品を買う)

- 自治体から返礼品が届く

- 自治体から書類が届く

- 確定申告をする(※しなくてもOKになる制度あり)

①自分の上限額の目安を知る

ふるさと納税は、「これ以上の額、ふるさと納税をしちゃうとむしろ損になっちゃうよ!」っていうライン(上限額)があります。

ただ、この上限額が厄介で、「その人にとっての上限額」を正確に知るのはものすごく難しいです。つか実質無理。

ってことで、いろんなサイトでふるさと納税の上限額の目安を教えてくれるサービスが展開されています。このサービスは絶対に利用するべき。

それぞれのサイトで出てくる数値に微妙に差があったりするので、いくつかのサイトで計算してみて「だいたいこんなもんか」ってのを把握するのがおすすめです。

自分の上限額の目安を知ることができたら、次は

②仲介サイトを決める

各自治体が自分のホームページでふるさと納税についてお知らせしてはいるんですけど、それを自分で全部チェックするのは超大変。

ってことで、各自治体のふるさと納税(返礼品)についてまとめてくれているサイトを利用した方が良いです。

みんなこうしてるはず。各自治体のホームページで直接ふるさと納税をしている人はかなりマニアックです。

んで、たくさんある仲介サイトの中からどれを選ぶか?が迷いどころなんだけど、楽天ふるさと納税が良いと思います。どうしても楽天が嫌じゃなければ。

というのも、楽天からふるさと納税をすることで、楽天ポイントも貯めることができるから。

ふるさと納税で税金を控除してもらいつつ、返礼品をもらいつつ、楽天ポイントももらえる!

しかも5と0がつく日に楽天カードから支払いをすることで、さらにポイントが2%アップするという。

絶対に楽天からふるさと納税をするべき。どうしても楽天が嫌じゃなければ。

※楽天カードを持っていない人はこの機会に発行するべし。年会費・入会費無料。

>>楽天ふるさと納税

③どの自治体に寄附するかを決める

返礼品と値段を見て、「これが欲しい!」って思ったものにするべし。

「返礼品の価値はどれくらいなんだろう?」「還元率の高い返礼品って何なんだろう?」ってのが気になるかもしれないけど、

そんなことは気にせず「これが欲しい!」ってやつを選べばいいと思う。たいして欲しくないものをもらっても仕方ないし。

困ったら生活必需品の水を選べばOK。絶対に使うものだから。

④寄附をする(商品を買う)

ポチッとするだけ。

楽天ふるさと納税から行う場合は、楽天カードで決済をするってのを忘れないように。

あとは待つだけ。

⑤自治体から返礼品が届く

返礼品が届きます。届くまでに結構時間がかかるっぽい。

⑥自治体から書類が届く

書類ってのは「寄附金受領証明書」のこと。この書類は確定申告をする時に使うことになるので、捨てないように要注意。(再発行してくれるっぽいけど)

返礼品と一緒に届くパターンもあれば、返礼品の後に届くパターンもあるらしいです。

そして、最後に

⑦確定申告をする(※しなくてもOKになる制度あり)

です。これを忘れたら今までの努力がすべて無駄に。

「寄附金控除」の欄に入力します。

※確定申告が不要になる「ふるさと納税ワンストップ特例制度」ってのがあります。

- ふるさと納税をしなければ確定申告が不要だった給与所得者

- ふるさと納税の寄附先が5自治体以内

である場合、ワンストップ特例制度を利用することが可能。たぶんほとんどの人はこの制度を活用してふるさと納税をしているはず。確定申告は面倒ですし。

初めての人でも、ふるさと納税は1時間もかからずにやることができます。

思い立った時にさっさとやるべし!

>>楽天ふるさと納税